新潟市中央区の税理士・会計事務所です。個人の確定申告や法人の決算申告対応!新潟市全域訪問可、オンライン相談にも対応!

受付時間 | 9:00~17:30 |

|---|

定休日 | 土・日・祝日 |

|---|

その他 | 初回相談は無料です (新潟県限定サービス) |

|---|

事業承継税制について【平成30年度税制改正】

平成30年度税制改正において、事業承継税制が大きく改正されました。

利用にあたっては様々な要件がありますが、事業承継を考える中小企業の経営者はその内容を知っていて損はないと思います。

デメリットもしっかりと理解し、検討の候補としていただけたらと思います。

この記事では、事業承継税制について、これまでの事業承継税制との違いと、知っておいたほうがいいポイントをご説明いたします。

「事業承継」とは、経営者であるオーナーが死亡または引退する時に、会社の経営権や資産(資金、株式、不動産など)を後継者に引き継ぐことをいいます。

中小企業において、会社の株式(経営承継円滑化法による都道府県知事の認定を受けている非上場株式)を引き継ぐ場合、死亡であれば相続税、生前贈与であれば贈与税がその株式にかかります。

そして後継者である受贈者・相続人等はこの多額の税金を現金で支払う必要があるため、資金繰りが難しくなる場合があります。

そのため、経営の円滑な承継が難しくならないよう、一定の要件のもと、その納税を猶予し、後継者が死亡等の場合には納税が猶予されている贈与税・相続税の納付を免除する制度があります。

これが、「非上場株式等についての相続税及び贈与税の納税猶予及び免除の特例(事業承継税制)」です。

簡単にいうと、「多額の贈与税や相続税を猶予、または免除するので、世の中の中小企業は株式等をしっかりと次世代に引き継いでくださいね」ということです。

事業承継制度自体は、平成21年度の税制改正で創設されましたが、当初は適用要件が厳しく、手続きが複雑なことなどから、利用者がなかなか増えませんでした。その後、平成27年度税制改正で大幅に要件を緩和し、平成30年度税制改正において、さらなる大幅な要件緩和が発表されました。

要件さえしっかりと満たせば、もちろんメリットの大きな制度です。

しかし、要件を満たせなくなった場合には打ち切りされるなどのデメリットもあるため、しっかりと把握していないとあとで大変な後悔をすることになってしまいます。

メリット、デメリットを十分に認識し、専門家によく相談した上で決定することが望ましいでしょう。

メリット

事業承継税制を活用する最大のメリットは、支払う必要のあった相続税・贈与税が猶予、免除されることです。

規模によっては多額の節税になるため、後継者にとってそのメリットは非常に大きいでしょう。

デメリット

適用のための様々な要件を満たし続ける必要がある

・適用のためには、様々な要件を満たす必要があります。その後も、各税の申告期限以降5年間は事業を継続し、後継者が代表かつ株式を保有し続けなければならない等、様々な要件を満たし続ける必要があります。

仮に一定の要件を満たさなくなった場合、または株式を手放した場合には、猶予されていた各税の全額または一部の額に加え、猶予を受けていた期間の利子税の納付も必要となってしまいます。

また、5年経過後も対象の株式を保有し続けなければ最終的に免除にならないので、長期的な縛りがある制度となります。

(今回の改正でこの条件が緩和されました。以降で説明いたします。)

申請手続きが複雑

・事業承継税制の内容、申請手続きが結構複雑です。また、税金の免除は5年経過した時点でされるのではなく、さらに次の後継者に引き継がれた時にようやく免除となるため、長期的なスケジューリングが必要となります。

つまり、1代目から2代目に承継された時に納税するはずだった税金が、2代目から3代目に承継された場合にのみ免除となる、ということですね。

そのため、事業承継を検討し始めた段階で、事業承継税制に精通した税理士などの専門家に相談することをお勧めいたします。

ちなみに、2代目が死亡してしまった場合も免税となります。

適用が打ち切られることがある

もし一定の適用要件を満たさなくなった場合、原則として適用が打ち切られ、その該当することとなった日から2ヶ月を経過する日が納税猶予の期限となり、その日までに納税猶予額と利子税を納付する必要があります。

<事業承継税制の打ち切り例>

・会社が倒産した場合

・後継者の議決権が同族関係者と合計で50%以下となった場合

・会社の売上がゼロになった場合

・減資等をした場合

・会社が資産管理会社に該当する場合

・上場会社、風俗営業会社、大会社へ移行した場合

・組織変更した場合(株式会社⇔合同会社等)

・継続届出書を提出しなかった場合

・後継者が取得した株式を何らかの理由で手放した場合

・後継者が会社の代表でなくなった場合(一定の理由がある場合にはこの限りではない) 等

事業承継税制の適用を受けるためには、以下の要件すべてを満たす必要があります。

※相続税⇒(相)、贈与税⇒(贈)で記載

1.会社の主な要件

(相)(贈)共通

・中小企業者に該当すること

・上場会社、風俗営業会社、資産管理会社に該当しないこと

・従業員が1人以上であること、総収入金額がゼロでないこと

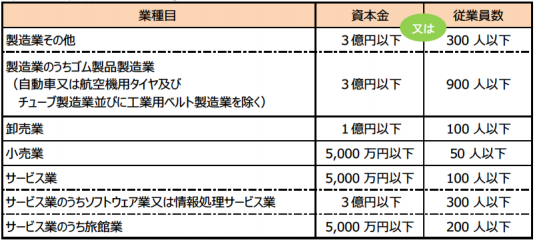

ここでいう中小企業者とは、具体的には以下のとおりです。

引用:中小企業庁HP『事業承継の際の相続税・贈与税の納税猶予及び免除制度』より

なお、「資産管理会社」とは、有価証券や自ら使用していない不動産、ゴルフ会員権、現金、預金等といった特定資産の保有割合が総資産額の70%以上の会社(資産保有型会社)や、これら特定の資産を運用した運用収入が総収入金額の75%以上の会社(資産運用型会社)のことを言います。(親族以外の従業員数が5名以上いるなど事業実態があり、一定の要件を満たす場合には資産管理会社には該当しないものとされています。)

2.先代経営者(被相続人)の主な要件

(相)(贈)共通

・会社の代表者であったこと

・相続開始の直前または贈与の直前において、現経営者と現経営者の親族などで総議決権数の過半数を保有しており、かつ、これらの者の中で筆頭株主であったこと

(贈)のみ

・贈与時に代表者を退任していること(有給役員として残ることは可)

3.後継者(経営承継相続人)の主な要件

(相)(贈)共通

・相続開始時または贈与時において、後継者と後継者の親族などで総議決権数の過半数を保有し、かつこれらの者の中で筆頭株主であること

(相)のみ

・相続開始の直前において役員であり、相続開始から5か月後において代表者であること

※相続開始後5か月以内に代表者が決まらない場合は適用を受けることはできません。

(贈)のみ

・贈与時に20歳以上、贈与の直前において3年以上役員であり、かつ、代表者であること

※後継者は親族外の場合も適用対象となります。

4.担保の提供要件

猶予される相続税額および利子税額に見合う担保を税務署に提供する必要があります。

通常、特例の適用を受ける非上場株式のすべてを担保に提供します。

または、不動産、有価証券などが挙げられます。実務上、非上場株式の全てを担保に提供することが多いです。

主な改正内容は、以下の通りです。

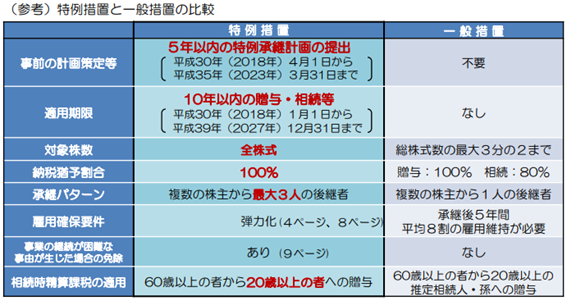

平成30年度税制改正では、事業承継税制について、これまでの措置(以下、一般措置)に加え、10年間限定(平成30年1月1日から令和9年12月31日まで)の措置として納税猶予の対象となる非上場株式等の制限(総株式数の3分の2まで)の撤廃や、納税猶予割合の引上げ(80%から100%)等がされた特例措置(以下、特例措置)が創設されました。

つまり、完全に書き換えられたのではなく、現行制度と特例制度を選択できるようになりました。

【参考】平成30年度 中小企業・小規模事業者関係 税制改正について/中小企業庁

(1)納税猶予の適用対象が拡大

後継者が贈与を受けた場合、これまでは取得した自社株式の3分の2しか適用されなかったのが、「全ての株式」にかかる課税価格に対応する贈与税が猶予されるようになりました。

また、相続を受けた場合はこれまでは80%までにしか適用されなかったのが、「100%」に拡大され、後継者の死亡日まで猶予されるようになりました。

⇒最終的に、一定の要件をクリアすれば免除となります。

(2)先代経営者以外の株主から贈与された自社株式も対象になる

事業承継税制を一度スタートさせた場合には、先代経営者以外の株主(先代経営者の配偶者等)から贈与なり相続でもらった株式も、5年以内に贈与税申告を行うものに限り適用対象となりました。

また、複数の後継者(最大3人まで、代表権を有し、10%以上の株式を保有しているなどの要件あり)への承継も可能となります。

(3)雇用保険要件を満たさない場合でも延長が可能となった

承継後5年間の平均80%以上の雇用維持について、未達成となった場合でも、認定支援機関が「経営が悪化した」と書類を提出した場合には、納税猶予の期限が延長されます。

この緩和によって、多くの中小企業が利用しやすくなるでしょう。

ただし、親族以外の従業員が5人未満になると打ち切りとなります。

(4)経営が悪化した場合の特例措置ができた

経営環境が悪化した場合、5年経過後に株式を譲渡する時、合併によって会社が消滅する時、会社が解散する時などには、一定の要件を満たせば株式売却、廃業時点での株価により税額を再計算し、承継時との差額が免除されることとなります。

(5)親族外承継における相続時精算課税の適用を受けることができるようになった

後継者が、贈与者の推定相続人以外の場合でも、相続時精算課税の適用を受けることができるようになりました。

(6)売却、合併、廃業等の納税額減免措置ができた

これまでの制度では、株式の売却、会社の合併、廃業などの場合には打ち切りとなり元々の税額を納付する必要がありましたが、今回の改正では一定の要件を満たせば株式売却、廃業時点での株価にて税額を再計算し、承継時との差額分が免除されることとなりました。

引用:国税庁パンフレット 『非上場株式等についての贈与税・相続税の納税猶予・免除(事業承継税制)のあらまし(平成30年4月)』より

特例の適用を受けるためには、以下の2点を満たしていることが必要です。

(1)平成30年4月1日から平成35年3月31日までに、都道府県庁に「特例承継計画」を提出し、確認を受けていること。

(2)平成30年1月1日から平成39年12月31日までに、贈与・相続(遺贈を含む)により自社の株式等を取得すること。

※平成29年12月31日以前に取得した株式等については特例の認定を受けることはできません。

なお、申請書類等の提出先は、申請企業の主である事務所が所在している都道府県庁になります。

流れとしては、都道府県への事業承継にかかる計画書を提出し、税務署に申告を行います。

<都道府県知事の認定>

事業承継にかかる計画書(特例承継計画)は、政府の認定を受けた個人・法人の税理士や公認会計士、金融機関などの指導および助言を受けて作成する必要があります。

政府の認定を受けた税理士などの専門家のことを「経営革新等支援機関」と言い、すべての税理士などが認定を受けているわけではないため、事前に確認するようにしましょう。

事業承継税制の申告後は、一定の要件を満たし続ける必要があります。

要件を満たさない場合、納税猶予は打ち切りとなり、猶予されていた相続税の全額または一部の額に加え、利子税も納付することになるので注意が必要です。

一定の要件を満たした上で、申告後5年間は、年に1度、都道府県には事業継続の状況などについての年次報告書を、税務署には継続届出書を提出する必要があります。

また、申告後5年経過後は、3年に1度、税務署に継続届出書の提出が必要になります。

事業承継において、相続税、贈与税の負担は非常に大きいものとなるため、しっかりと対策を行う場合とそうでない場合では確実に大きな差となって返ってきます。

事業承継を考える中小企業の経営者は、その内容を把握し、デメリットを十分に理解した上で適用を検討されてください。

また、事業承継税制は制度改正が多いため、その時点での最新情報を入手して検討しましょう。

最終的な目的である「納税の免除」を受けるためには2代目、3代目と確実に後継者に引き継いでいく必要があるため、素人の独自判断ではなく、税理士などの専門家に相談されることをお勧めいたします。

ここまで事業承継税制についてご説明いたしましたが、詳細な要件、申請手続きなどについては各関係機関のHPなどで改めてご確認ください。

その他、疑問点等ございましたら、お気軽にお問い合わせください。

当会計事務所では新潟県内の方に限り、無料相談も随時行っております。ぜひご活用ください!

国税庁HP『事業承継税制特集』

中小企業庁HP『平成30年4月1日から事業承継税制が大きく変わります』

※掲載しているHPリンクは変更になる可能性があります。ご了承ください。

無料相談実施中!(料金・サービス内容)

経営に有益な情報を配信しています!

「自信を持って経営したい」

「売上や利益を上げたい」

「不安を解消したい」

こういった方のお役に立てるコンテンツを、今後どんどん増やしていきます!

対応地域

新潟県新潟市中央区、新潟市北区、新潟市東区、新潟市江南区、新潟市秋葉区、新潟市南区、新潟市西区、新潟市西蒲区、長岡市、三条市、柏崎市、小千谷市、加茂市、十日町市、見附市、魚沼市、南魚沼市、田上町、出雲崎町、湯沢町、津南町、刈羽村、新発田市、村上市、燕市、五泉市、聖篭町、弥彦村、上越市、阿賀町、阿賀野市、その他新潟県内

著書・監修書籍